Kredit für den Hauskauf: Sichere und günstige Finanzierung aufstellen

-

Beste Konditionen für Ihre Baufinanzierung

-

Über 400 Banken im Vergleich

-

Persönliche Beratung vor Ort

TÜV geprüftes Vergleichsportal

Verivox lässt seinen Ratenkredit-Vergleich freiwillig in regelmäßigen Abständen vom TÜV Saarland testen. Mit dem TÜV-Siegel bestätigen die Prüfer, dass der Kreditvergleich höchsten Qualitätsansprüchen genügt und für Verbraucherinnen und Verbraucher einfach und sicher nutzbar ist. Besonders positiv bewertet hat der TÜV bei seiner letzten Untersuchung die verbraucherfreundlichen Nutzungsbedingungen, die sichere Datenübermittlung, die nachvollziehbaren Filter- und Sortierkriterien sowie die hohe Anzahl der am Vergleich teilnehmenden Anbieter.

Wir konnten Sie mit unserem Know-how und Fachwissen besonders beeindrucken: FOCUS MONEY hat Verivox als das Vergleichsportal mit der höchsten Kompetenz im Versicherungs- und Finanzbereich ausgezeichnet und zum Testsieger 2024 gekürt.

Dafür untersuchte das Wirtschaftsmagazin in Zusammenarbeit mit dem Analyseinstitut ServiceValue, welche Anbieter mit ihren Produkten und Leistungen bei den Konsumenten als sehr kompetent gelten. Insgesamt standen 1.122 Unternehmen aus 48 Branchen auf dem Prüfstand.

- Kredite für Ihren Hauskauf vergleichen

- Wie wird der Hauskauf finanziert?

- Eigenkapital

- Grafik: Zinsentwicklung und Zinsbindung

- Die Tilgung

- Anschlussfinanzierung

- Weitere Finanzierungsmöglichkeiten

- Unser Tipp

- Haus kaufen oder mieten?

Kredite für Ihren Hauskauf vergleichen

Ein Hauskauf ist eine langfristige finanzielle Entscheidung. Dementsprechend sollte die Wahl des Kredits wohl überlegt sein und genau zu den individuellen Gegebenheiten der Käufer passen. Ein Hauskauf-Kreditvergleich hilft Ihnen dabei, Ihr Vorhaben zu konkretisieren und ein günstiges Darlehen zu finden.

So funktioniert der Rechner

1

Geben Sie in den Baufinanzierungsrechner den Kaufpreis der Immobilie, das benötigte Darlehen und optional auch die Postleitzahl Ihres aktuellen Wohnortes ein.

2

Im Rechner erhalten Sie die möglichen Zinsen für Ihren Immobilienkredit bei unterschiedlichen Anbietern. Tragen Sie ihre Postleitzahl ein, um auch regionale Anbieter zu sehen.

3

Ergänzen Sie die Eckdaten zu Ihrer Immobilie, Person und Ihrem Einkommen. Alle ausgewählten Anbieter schicken Ihnen abschließend ein unverbindliches Finanzierungsangebot.

Wie wird der Hauskauf finanziert?

Ob Hauskauf, Bauvorhaben oder der Erwerb einer Wohnung: Wer sich eine Immobilie anschaffen will, kommt selten ohne eine Baufinanzierung aus. Bei dieser Art Finanzierung wird die Immobilie mit einer Grundschuld – seltener mit einer Hypothek – belegt und dient als Sicherheit für den Kreditgeber. Auch für umfangreiche Modernisierungsmaßnahmen stehen Baufinanzierungen zur Verfügung.

In der Regel bieten Banken und Sparkassen ein Annuitätendarlehen für den Hauskauf an, das mit einem vereinbarten Jahreszins verzinst und in gleichbleibenden monatlichen Raten getilgt wird.

Eigenkapital – wichtige Säule für den Hauskauf

Nur wenige Banken bieten Baufinanzierungen an, die den gesamten Kaufpreis abdecken. Käufer müssen in der Regel 10 bis 20 Prozent zuzüglich der Erwerbsnebenkosten aus Eigenkapital bezahlen können. Die Nebenkosten variieren stark, als grober Richtwert dienen circa 10 Prozent des Kaufpreises. Für eine Auflistung der Kaufnebenkosten hilft Ihnen der Notar- und Grundbuchkosten-Rechner weiter.

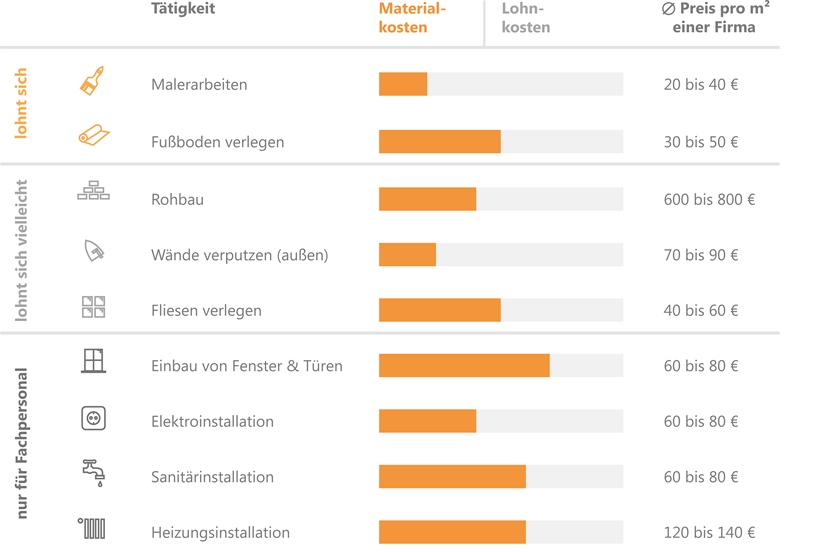

Wer den geforderten Eigenanteil der Kaufsumme nicht in bar oder auf dem Tagesgeldkonto zur Verfügung hat, kann weitere Quellen für das Eigenkapital nutzen, etwa Bausparguthaben, Verwandten- und Arbeitgeberdarlehen oder Kapitallebens- und Rentenversicherungen, die an die Bank abgetreten werden. Mitunter können auch festverzinsliche Wertpapiere oder Eigenleistungen beim Hausbau oder der Sanierung angerechnet werden. Welche Eigenleistungen anrechenbar sind, sehen Sie anhand der Grafik.

Grafik: Zinsentwicklung und Zinsbindung

Da es bei einer Baufinanzierung um sehr hohe Summen geht, wird sie oft über mehrere Jahrzehnte getilgt. Die Zinsbindung – und somit auch die Vertragslaufzeit – wird dabei nicht für die gesamte Laufzeit festgelegt. Meist vereinbaren Bank und Kreditnehmer eine Zinsbindungsfrist von 5 bis 20 Jahren. Läuft sie aus, verhandeln sie erneut über den Zinssatz ausgehend von der aktuellen Marktlage – wobei der Kreditnehmer die Bank auch wechseln kann. Je länger die Zinsbindung gewählt wird, umso höher fällt der Zinssatz aus, aber umso sicherer ist die Tilgung. Ausschlaggebend für die Wahl der Zinsbindung sollte das Zinsniveau sein: Je niedriger der Zinssatz ausfällt, umso länger sollte er festgeschrieben werden.

Auch wenn die Bauzinsen nicht direkt vom Leitzins der Zentralbank beeinflusst werden, sondern stärker von der Umlaufrendite der Pfandbriefe abhängen, hat der Leitzins durchaus Auswirkungen auf das Hypothekenzinsniveau. Bei einer sinkenden Inflationsrate kann ein Erwerber davon ausgehen, dass auch die Bauzinsen mittelfristig nachgeben. Im Fall einer steigenden Inflation werden normalerweise auch Kredite teurer. Auch dann kann sich eine längere Zinsbindung lohnen, um der Gefahr weiter steigender Zinsen zu entgehen.

Die folgende Grafik zeigt die aktuelle Entwicklung der Hypothekenzinsen.

Verlangt der Markt ein recht hohes Zinsniveau, gibt aber gleichzeitig ein sehr volatiles Bild ab, empfiehlt sich der Abschluss einer Baufinanzierung mit variablem Zins. Bei einem mittleren Zinsniveau mit Potenzial nach unten bietet ein Cap-Darlehen mit Zinsobergrenze eine Lösung, um sich gegen steigende Hypothekenzinsen abzusichern, gleichzeitig aber in den Genuss von Zinssenkungen zu kommen.

Die Tilgung

Erhöht sich das Vermögen des Kreditnehmers – etwa durch eine außerordentliche Bonuszahlung – , kann er eine Sondertilgung leisten. Dadurch wird die Restschuld zusätzlich zu den Raten gesenkt und das Darlehen früher getilgt, was die Kosten der Immobilienfinanzierung senkt. Es empfiehlt sich nach Angeboten zu schauen, die eine Sondertilgung ermöglichen. Wie hoch die Sondertilgung pro Jahr maximal sein darf, fällt von Bank zu Bank unterschiedlich aus, doch meist sind es fünf bis zehn Prozent der Restschuld.

Nicht alle Kreditgeber bieten jedoch eine kostenlose Sondertilgung an, sondern stellen eine Vorfälligkeitsentschädigung in Rechnung. Der Vorfälligkeitsentschädigungsrechner hilft dabei, ihre mögliche Höhe zu ermitteln.

Ähnlich verhält es sich bei einer Änderung der Tilgungsrate. Möchten Kreditnehmer die Tilgungshöhe während der Zinsbindung anpassen, weil sie beispielsweise befördert wurden und mehr Lohn erhalten, kann das ebenfalls mit zusätzlichen Kosten verbunden sein. Einige Banken bieten eine Änderung der Tilgungshöhe kostenfrei, andere Kreditgeber dagegen gar nicht an. Wer ein stark schwankendes Einkommen hat, sollte sich daher auf Angebote fokussieren, die den Tilgungssatz ohne Restriktionen ändern lassen.

Anschlussfinanzierung

Solange es sich nicht um ein Volltilgerdarlehen handelt, bleibt am Ende der Zinsbindungsfrist eine Restschuld übrig. Um diese zu tilgen, muss der Käufer eine Anschlussfinanzierung aufnehmen. Kreditnehmer haben die Wahl, bei der alten Bank einen neuen Zinssatz auszuhandeln, die sogenannte Prolongation, oder den Finanzierungsanbieter zu wechseln.

Um gute Angebote zu finden, sollten Kreditnehmer rechtzeitig vor Ende der Zinsbindungsfrist aktiv werden. Einige der finanzierenden Banken schicken das Angebot für die Anschlussfinanzierung so spät, dass keine Zeit mehr bleibt, sich am Markt umzuschauen.

Viele scheuen auch, die Anschlussfinanzierung über ein anderes Institut durchzuführen, um Kosten für die Grundschuldlöschung und Neubestellung der Grundschuld zu vermeiden. Dabei nehmen die meisten Finanzinstitute nur eine notariell beglaubigte Abtretung der Grundschuld zugunsten der neuen finanzierenden Bank vor. Damit entfällt bis auf den Weg zum Notar ein großer Teil an Arbeitsaufwand. Die Notarkosten sind ebenfalls deutlich geringer.

Forward-Darlehen: Günstige Zinsen für morgen sichern

Die Hoffnung bei einer Anschlussfinanzierung ist natürlich, dass die monatliche Rate künftig niedriger ausfällt. Wenn aber die Zinsen zwischenzeitlich steigen, kann auch die Rate steigen. Befindet sich der Kapitalmarkt in einem Aufwärtstrend, bietet sich dem Kreditnehmer die Option, die Anschlussfinanzierung durch ein Forward-Darlehen zu den aktuellen – voraussichtlich günstigeren – Konditionen zu sichern.

Ein solches Darlehen kann meist mit einer Vorlaufzeit von bis zu 36 Monaten abgeschlossen werden. Diese Sicherheit lassen sich die Anbieter durch Zinsen bezahlen. Wer von einem Forward-Darlehen wieder zurücktritt, muss ebenfalls mit Kosten für die Nichtabnahme rechnen.

Weitere Finanzierungsmöglichkeiten des Hauskaufs

Ergänzend zum Hauskauf-Kredit können angehende Eigenheimbesitzer noch weitere Darlehen für die Baufinanzierung nutzen, um die Kosten für die Finanzierung zu senken.

Staatliche Förderungen

Dazu gehört zum einen die KfW-Finanzierung. Die Kreditanstalt für Wiederaufbau (KfW) bietet zahlreiche Förderprogramme und günstige Kredite für den Hauskauf, den Hausbau und die Modernisierung an. Einen detaillierten Überblick finden Sie unter KfW-Darlehen und Förderprogramme.

Bausparvertrag

Eine weitere Möglichkeit der Immobilienfinanzierung stellen Bausparverträge dar. Ein Bausparvertrag kombiniert das Sparen mit einem Darlehen.Der Vorteil bei diesem Darlehen sind die staatlichen Förderungen. Bei Verivox können Sie Bausparverträge verschiedener Anbieter vergleichen und sich passende Angebote zuschicken lassen.

Bausparvertrag-Vergleich starten

-

Persönliche Beratung

-

Über 30 Bauspartarife im Direktvergleich

-

Angebot in 5 Minuten

Endfällige Darlehen

Endfällige Darlehen werden meist als Zwischendarlehen abgeschlossen, wenn der Kreditnehmer in den nächsten Jahren eine größere Geldausschüttung erwartet. Der Darlehensnehmer zahlt nur die Zinsen an die Bank, die Tilgung erfolgt am Ende der Vertragslaufzeit in einer Summe zum Beispiel durch ein Erbe. Seltener werden endfällige Darlehen gegen eine Lebensversicherung abgeschlossen, die an die Bank abgetreten wird. In diesem Fall zahlt der Kreditnehmer in die Versicherung ein und tilgt das Darlehen am Ende mit dem Geld aus der Versicherung.

Alternativ zu Lebensversicherungen können endfällige Darlehen beispielsweise auch gegen Anleihen aufgenommen werden. In diesem Fall werden die Wertpapiere ebenfalls abgetreten, die Tilgung erfolgt mit Rückzahlung des Anleihebetrages durch den Emittenten. Diese Variante kann sinnvoll sein, wenn der Zinssatz der Anleihen deutlich über dem Hauskredit-Zinssatz liegt.

Gerade bei Fremdvermietung war dieses Modell ursprünglich durch die gleichbleibend hohen Zinsen und damit Werbungskosten interessant. Wegen der Aufhebung des Steuerprivilegs bei Lebensversicherungen und den sehr niedrigen Garantiezinsen haben endfällige Darlehen jedoch stark an Popularität verloren und rechnen sich auch bei Fremdvermietung kaum noch.

Unser Tipp

Bei einem endfälligen Darlehen für einen Hauskauf sollten Kreditnehmer unbedingt bedenken, dass die Kapitalanlage auch dann fällig wird, wenn das Darlehen getilgt werden muss – und in ausreichender Höhe. Zudem sind die Zinsen bei einem endfälligen Darlehen oft höher als bei einem Annuitätendarlehen. Dieses ist für herkömmliche Immobilienfinanzierungen oft die sichere, weil planbare Wahl.

Haus kaufen oder mieten?

Viele Verbraucher träumen von einer eigenen Immobilie auch als Altersvorsorge. Wenn eine Finanzierung jedoch über Jahre hinweg große Einschränkungen für die Kreditnehmer bedeutet oder nicht bis zur Rente abgeschlossen werden kann, lohnt es sich stattdessen, über das Mieten eines Hauses oder einer Wohnung mit Garten nachzudenken. Denn neben den monatlichen Raten kostet auch die Unterhaltung des Hauses Zeit und Geld. Ob sich für Sie eher die Immobilienfinanzierung oder das Mieten lohnt, können Sie mit unserem Kauf-/Mietrechner herausfinden.

Mehr rund um Baufinanzierung

Vertrauen Sie auf Verivox

Seit 1998 haben über 8 Millionen Menschen mit uns clever verglichen, schnell gewechselt und viel Geld gespart.

Mehr erfahren

Bei uns können Sie sich auf aktuelle Tarifangebote und unseren mehrfach ausgezeichneten Kundenservice verlassen.

Mehr erfahren

Sie vergleichen bei uns kostenlos, da wir uns auch durch Provisionen finanzieren. Dabei sind wir zu 100 Prozent unabhängig.

Mehr erfahren